こんにちは、BEVELLEです。

メインはマネパの連続予約とトライオートETF運用ですが、会社で確定拠出年金制度に入会して運用しています。

個人型確定拠出年金(iDeCoでも同様ですが)で、運用していて一番気になるのは【いつ利益を確定すればいいのだろうか】という点ではないでしょうか。

ご存知の通り含み益はあくまで含み益です。でも出来る限り安く買って、高い時に売りたいと思いますよね。

しかし、正直どこがテッペンか、最高のタイミングかなんて、FX同様未来は分かりません。

しかも確定拠出年金の類は長期運用が大前提です。今の高値がこの先10年後だいぶ下にいたな、なんてことも十分に考えられます。

なので、【ずっとホールドしておいて最高値で売却】という100点を狙うようにチャートを見つめるのはやめて、自分のポートフォリオを見て実施する【リバランス】が最適であるという考え方にチェンジしていきましょう。

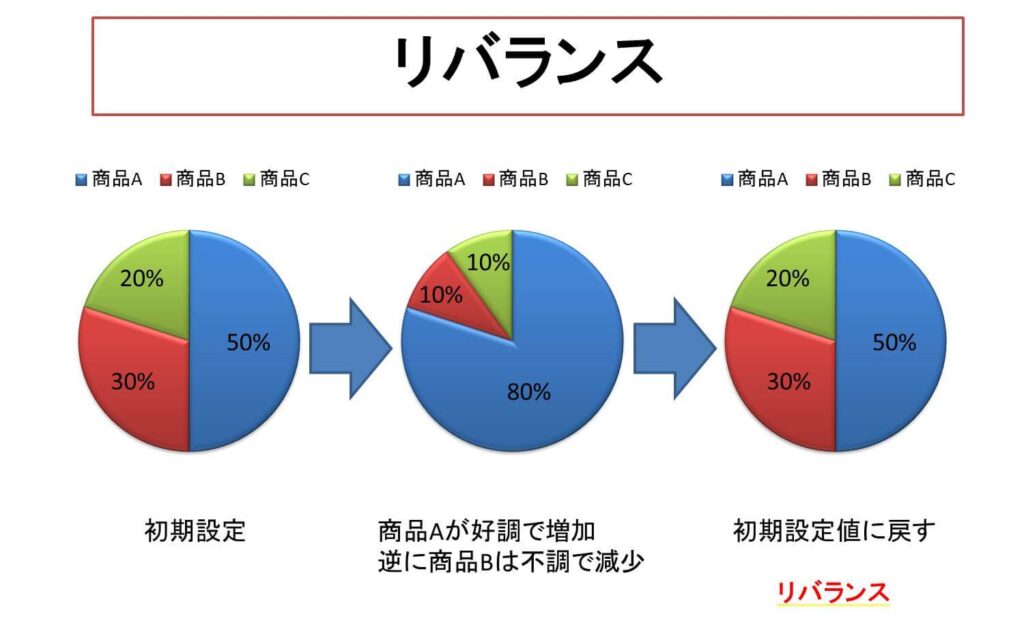

1.リバランスとは

リバランスとは、『最初の設定したバランスに戻すこと』を指すと一般的に広く使われていますよね。

図のように、ある一定の商品価値が上昇してバランスが崩れた場合、スイッチングしてパーセンテージを元の設定に均す訳です。

ただ、上記の表面的な事だけ言って『何でリバランスが非常に大切なのか書いていない』記事も多く見られるため、実施する理由が分からないという方も多いと思います。

バランスなんて揃えた所でなんの価値が有るのだろうか。そんな思いを持っている方もいるかも知れません。

本日以降、こう考えましょう。

リバランス=利益確定なのだ。

2.リバランス=利益確定

リバランス=利益確定と言われても、結局手元に入る訳でも無く、厳密に突き詰めれば含み益のままじゃないか!と思われる方。

はい、その通りです。

いくらリバランスしても、手元の財布や銀行口座に入金される訳では有りません。それは確定拠出年金の宿命です。

ではどう解釈すればよいでしょうか。

ここで一つ質問です。

皆さん、仮に利益確定してそのお金が即手元のお財布に入った場合どうしますか?

お買い物したり、豪華なお食事に使うでもイイですが、運用をしている方なら『また別の銘柄を選んで利益生んでいこう』と思うのではないでしょうか。

そして、再度運用する場合、これから上がるだろう銘柄や、今落ち目の銘柄を選んで再投資し、今後の上昇に期待という流れに落ち着きませんか?

手元に入ると安心するんです。お金が増えたと実感出来るからです。

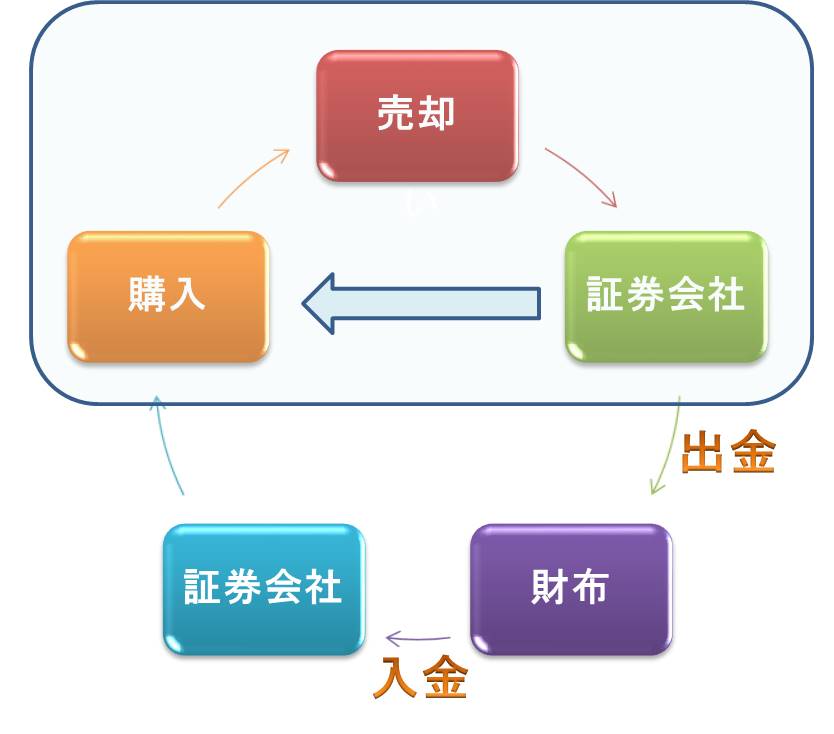

でもよくよく考えるとこの再投資の場合、証券会社内でお金が留まっているだけで、お金の流れって同じだと思いませんか?

・手元に入る場合

売却⇨証券会社出金⇨お財布⇨別の銘柄選定⇨証券会社入金⇨購入

・確定拠出年金

売却⇨証券会社⇨別の銘柄選定⇨購入

厳密に言えば確定拠出年金の場合は売却と同時に別の銘柄選定も同時にしている状況ですがそれは置いといて、もはやお財布に入る/出るが省かれているだけの違いと言っても過言ではないのです。

つまり、リバランス=利益確定なのだ。

3.リバランスの有無の差

では一旦ここで、リバランスの有無でどれだけ運用結果に差が出るのか、ちょと極端ですが例を使って見てみましょう。

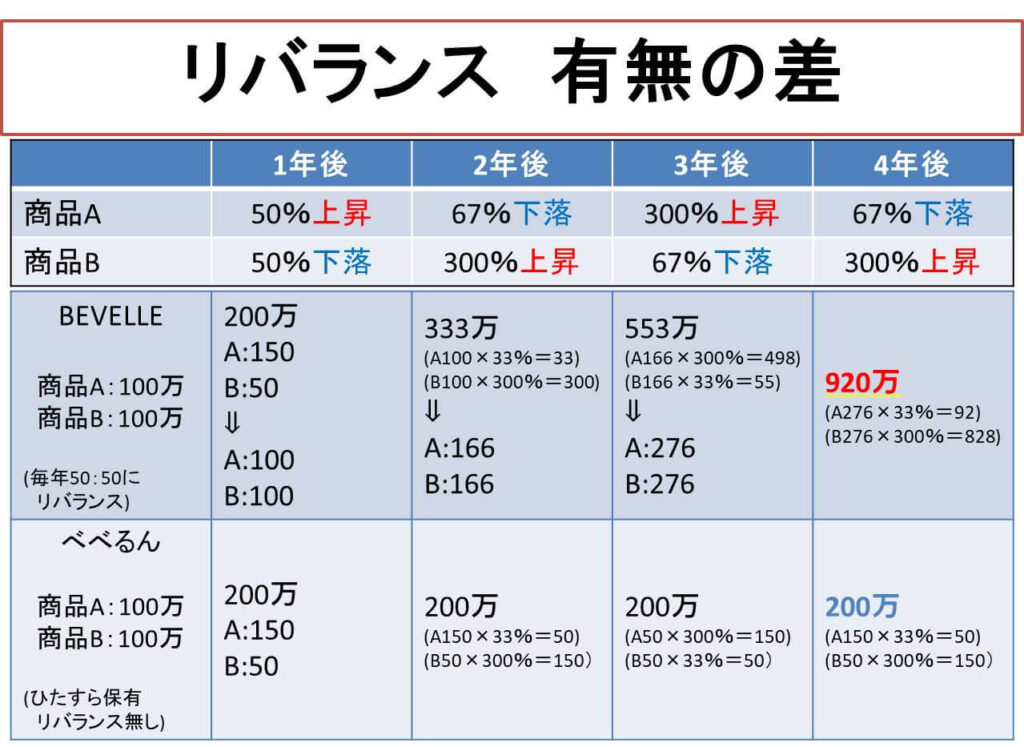

対象者①のBEVELLEさんと②のべべるんは同じ資産、同じ商品に対して同じ比率でスタートします。

条件として、BEVELLEさんは毎年リバランス(利益確定)を行い、50:50のパーセンテージに戻す。

一方べべるんはとにかく今後両方とも上昇することを期待してホールドのみ。

毎年かなりの値動きを見せた4年間でどれだけ資産が違うでしょうか。

結果としては、なんと720万円も差が付いてしまいました。

凄いですね。同じ商品で同じ比率でスタートしたのに、BEVELLEさんは約4.5倍、一方のべべるんはまさかの利益0円という状況でした。

理由は一目瞭然ですね。

リバランス=利益確定をしっかりして、高い時に売り、安い時にしっかりと買い増し(複利運用)が出来たからです。

この920万円はお財布に入ってこないお金であり、この状況でも厳密に言えば年金としてもらえる金額として確定している訳ではない含み益なのは間違い有りませんが、どちらを行うべきかはもうハッキリと理解出来るのではないでしょうか。

ちなみに一番効果が出るのはこのように一方が上がれば一方が下がるといった、逆の相関関係となり得る銘柄が理想ですね。

4.最後に

いかがだったでしょうか。

確定拠出年金やiDeCoが世間に出てきて暫く経っていますが、リバランスが大事だよー!という記事は目にするものの、何故?という点に対して少し踏み込んだ記事があまり無かったので、多少お役に立てるのではないかと思っています。

それこそ、リバランスの実施タイミングは自由です。

小刻みに5%。大きく変化が見られた10%を超えたら。はたまたいずれかの銘柄の下落率に目標を置いてみる。このあたりの裁量は自身で決めていきましょう。それが運用の面白さでもあるのです。

もちろん、リバランスしたタイミングや配分で資金はプラスにもマイナスにも成り得ます。

リバランスしたから必ずプラスになる!と保証する記事では有りません。

リバランスではなく、元本確保型の保険商品などにスイッチングして利益分を保留にしておき、またメイン取引銘柄が下がった時に保険からその銘柄にスイッチングという手法も、利確という意味では良い手段だと思います。

ただ、やはりチャートを読むのは非常に難しいので一般の方が対応するにはリバランスが最適ではないでしょうか。

とりあえずボーナスの節税の為に入って何年も本当の意味で運用していない方や、今投資している銘柄が上がって一旦利確したいけどどうすればいいの?という方、1つの銘柄に100%投資の方、参考にしてみてはいかがでしょうか。

※ちなみにバランス型商品は勝手にリバランスしてくれる有り難い商品ですが、利率が低いのであまりオススメはしないかな、というのが個人的見解です。