こんにちは、BEVELLE (ベベル)です。

確定申告の記事は世間にお任せしようと思っていましたが、やはり忘れぽい性格。自分の備忘録としてポイントだけかいつまんで記載する事としました。

ポイントは非常に簡単な項目含めて全部で9点です。

初めてFXの確定申告を実施する方は参考までに見てみてください。

1.FXの確定申告

①所得の種類って何?

確定申告を行う際に、最初に迷うのは『FXの利益は何所得なの?』です。

明らかに給与でも無いし、相変わらず役所のお堅いページではいまいちよくわからないし…

用紙を用意したところでいきなり躓いてやる気を失う事も有ると思います。

そんな方に朗報です!結論から言うと 先物取引に係る雑所得等 です!

そうそう、こういうパッと分かるのが大事なのよ!まったく役所の説明は煩わしい!

そんな声が聞こえてきそうです。

深く考えずに先物取引に係る雑所得等に記載していきましょう。

②対象期間

収益を計算対象とする期間は1月1日~12月31日の1年間の年間収益を記載します。

年度区切り(4月1日~3月31日)では有りませんので注意です。

③記入金額

収益は正確に記載する必要が有りますので、各FX業者の年間収益報告書をダウンロードしてスワップ含めた収支の合計を記入しましょう。

複数のFX口座で取引している場合、FX業者別に記入欄を追加していき、取引のある業者数と同数になるようにします。

含み損、含み益は確定利益では無いので記入対象では有りません。

例えば12/31に含み益が100万程度有るものの年間で利確したのが5万円で有れば、記載内容は5万円となります。

④申告期間

確定申告の時期になるとCMも多くなり、更にはニュースで『確定申告第1号です!』みたいな映像を見ることもあるかもしれません。

この申告期間においても、役所で実施するか、電子申告(E-tax)で実施するかで変わります。一般的にE-taxの方が受付期間は長いです。

E-tax:令和3年1月4日(月)から同年3月31日(水)まで

役所:令和3年2月16日(火)から同年3月15日(月)まで

※令和2年分申請を参照

夏休みの宿題を最後に回してしまう方は、早い内から取り掛かれるE-taxで作業を始め、気が向いたときにちょっと作業、を繰り返してもいいかもしれませんね。

⑤申告時間

E-taxが便利なのは期間が長いだけでなく、時間も自由が利きます。

E-taxは24時間受け付けなので、特にカレンダー通りに働いている方には便利です。

せっかくの休みに長時間待たされる役所に出向くよりはE-taxの方が断然使いやすいと思います。

途中まで記載して一時保存、そしてまた途中から再開といった対応も自分次第。営業時間という縛りが無いので焦らずに実施出来ます。

こういう書類って焦るとロクな事が有りませんからね。

何度も何度も見返してミスが無いか確認したい慎重派のあなたにもぴったりな方法です。

⑥必要機材

ネット環境が有ればE-taxが実施出来るかと言えば違います。

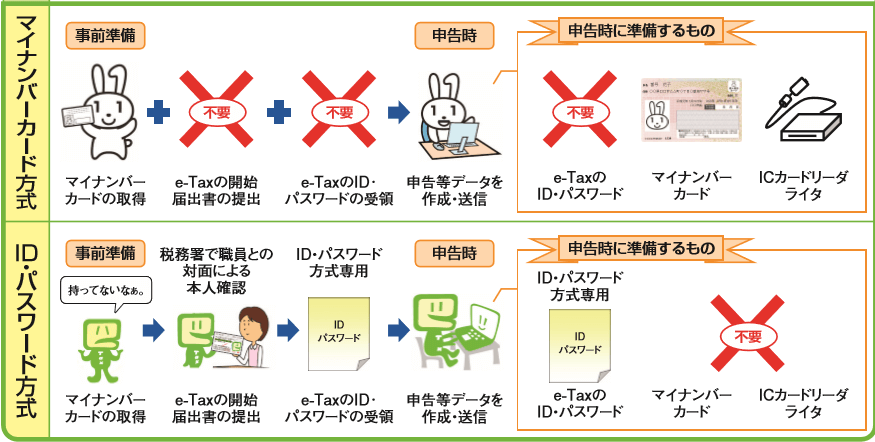

マイナンバーカードは是非準備しておきましょう。

ID.PW方式でも問題ないですが、マイナンバーカードが有れば住民票が手軽に取れるなどの便利機能も有りますので、発行しておくのは有りだと思います。

マイナンバーカードを読み取るカードリーダーですが、少し前までは必須でしたが、最近ではスマホで情報を読み取り、スマホで完結出来る事も可能です。

焦って購入する事も無くなってきました。凄い時代ですね。

PCで作業したい方はカードリーダーは購入しましょう。

⑦どの程度の利益が出たら申告必要?

よく『FXの確定申告は20万円以上の儲けが出ていたら実施』と言われていますが、

半分正解です。

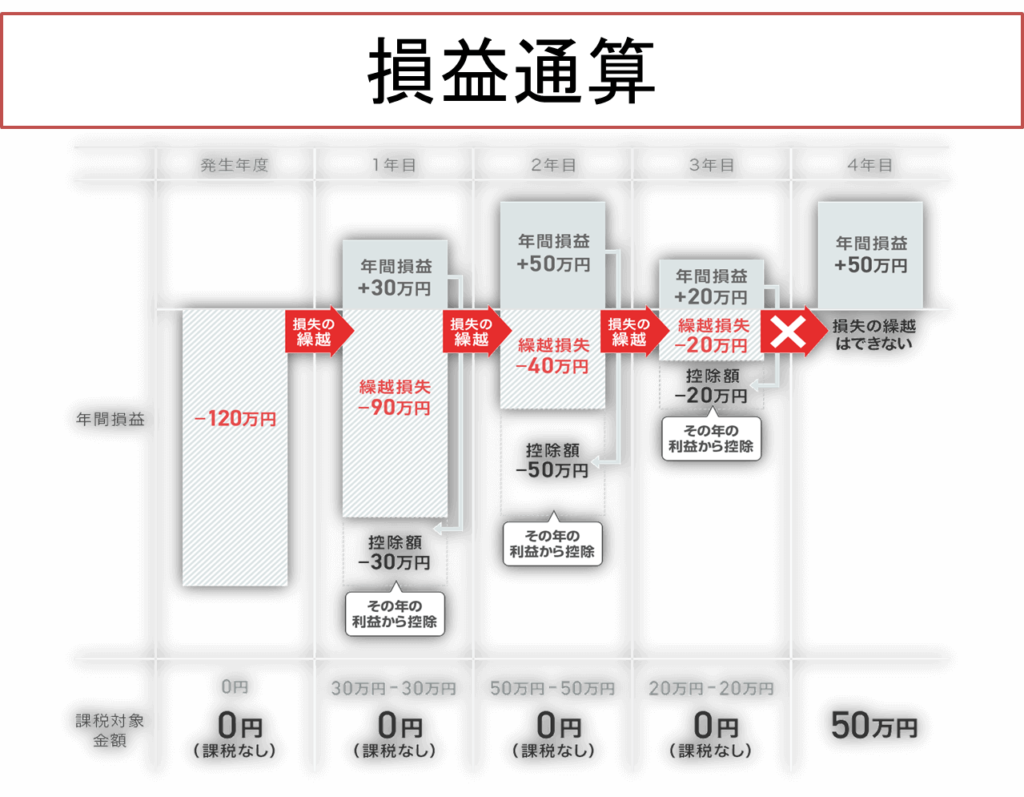

実は年間を通してマイナスだった場合でも確定申告して計上しておくと、翌年以降で利益が出た時に相殺出来る仕組み(損益通算)が有るので、年間で損が出た場合でも実施しましょう。

重要な点として、損を繰り越せるのは最大でも3年間です。

『そう言えば2年前に大きな損を出したから、今年分として計上しちゃおう!』という事は出来ません。必ず損をした年の確定申告が必要ですので忘れずに記載しましょう。

ちなみに証券の場合は確定申告不要な口座を開設する事も出来ますが、FXでは聞いたこと無いです。

⑧通信費

FXはネット環境が無いと出来ないのは当然なので、必要経費として通信費を計上できます。

もしFX取引用として専用回線を引いているのであれば全額まるまる。

プライベートと兼用で有れば、割合を算出して計上する方法になります。

FXの取引が稼働しているのは週5日なので、7日中5日=7割と計上する方が多いようです。

それでも役所に『平日24時間使ってる訳でも無いでしょ!?』と突っ込まれるのを回避する場合は、1日のうち会社から帰って大体5~6時間はチャート画面開きっぱなしかな?と仮定して細かく切り詰めて計上しても良いかと思います。

⑨その他経費

PCやモニター購入代、セミナー参加代、教本購入費、などその他にも経費として挙げようと思えば挙げられる項目はいくつか有ります。(一部条件有り)

過去1年を振り返る際にすぐ出てこなくなると思いますので、購入した際や、参加した際にメモなどしておくといざ申告する際に効率的かと思います。

2.最後に

かいつまんで書くとこんなところかと思いますが、いかがだったでしょうか。

本当にメモみたいな内容になりましたね( ・∀・)

始めて実施する場合は戸惑いも多いと思いますが、2年目以降は過去の申告を参照しつつ、思いだしながら記載していけば対応もスムーズになると思います。

🔽FXは納税するほど儲かるの?という方向け